Actuel / Et si les grandes banques prenaient enfin leurs responsabilités!

Bien que ses bonus soient subventionnés par l'Etat, l’UBS se montre mécontente de la perspective d'exigences plus strictes en matière de fonds propres imposées par le Conseil fédéral, lesquelles visent à garantir l’approvisionnement en liquidités en cas de crise. Pourtant, la grande banque aurait tout à gagner à se débarrasser du fardeau réglementaire et à assumer pleinement les risques qu’elle souhaite tant prendre.

Article publié sur Infosperber le 11 juin 2025, traduit et adapté par Bon pour la tête

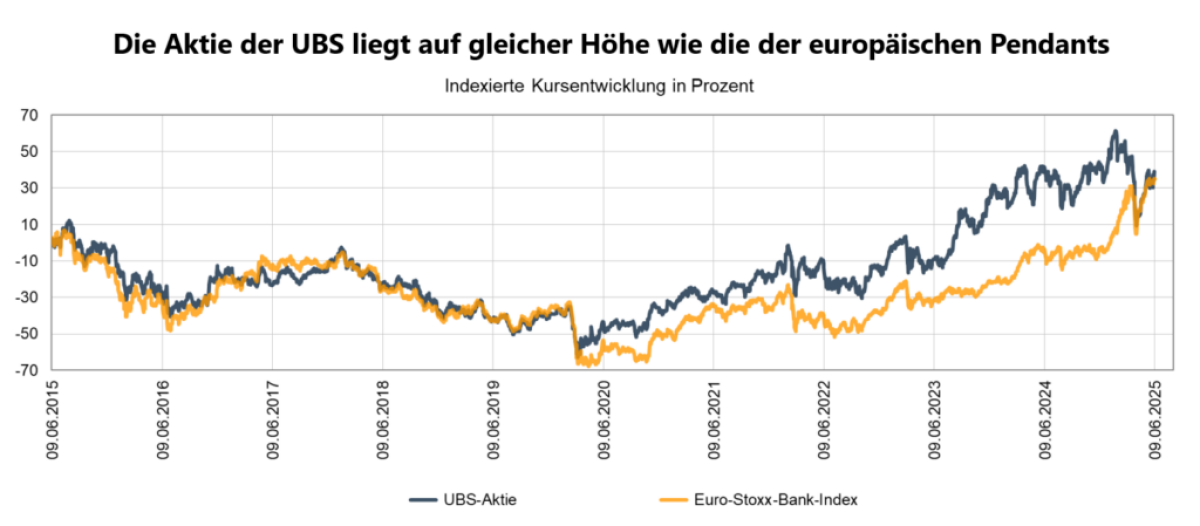

Les gains relatifs au cours de l'action UBS à la bourse, qui peuvent atteindre 7 %, en disent long sur les décisions stratégiques présentées le 6 juin par le Conseil fédéral concernant la future réglementation de l'UBS. En effet, le lobbying intense mené par la grande banque ces dernières semaines a porté ses fruits. Les mesures présentées par la ministre des Finances Karin Keller-Sutter sont moins strictes que nécessaire.

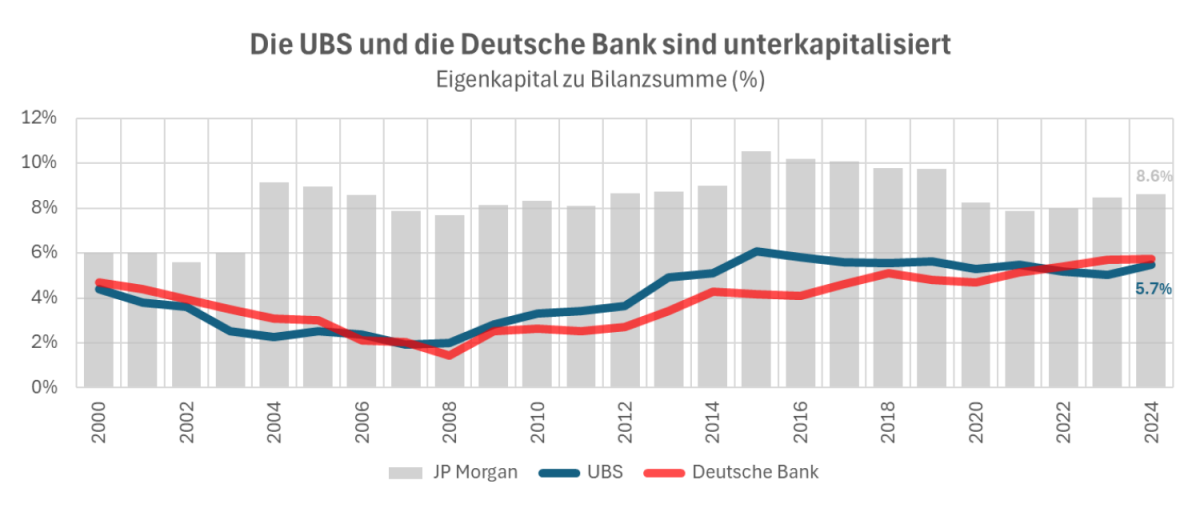

Il s'agit essentiellement de savoir si, quand, et dans quelle mesure la grande banque doit renforcer ses réserves de fonds propres. Les experts et diverses études considèrent depuis longtemps que les fonds propres d'UBS sont insuffisants et plaident pour qu'elle les renforce dès que possible de manière significative.

Les dirigeants d'UBS, autour de leur directeur général Sergio Ermotti, souhaitent quant à eux maintenir les fonds propres à un niveau aussi bas que possible. Contrairement aux conclusions scientifiques, ils affirment qu'une augmentation des fonds propres renchérirait le coût des crédits pour les clients et désavantagerait UBS dans la concurrence internationale.

Le rêve des banques: prendre des risques sans en assumer les conséquences

Les banquiers d'UBS continuent de rêver du modèle commercial largement répandu dans le secteur bancaire moderne, qui consiste à réaliser des profits élevés et à distribuer d'énormes bonus avec le moins de fonds propres possible et une responsabilité personnelle minimale, tout en acceptant des risques spéculatifs considérables. Le problème: ce rêve ne fonctionne qu'avec une garantie implicite de l'État. Cela est démontré par le fait que, ces dernières années, deux grandes banques suisses se sont retrouvées en difficulté précisément pour ces raisons.

L'UBS et la Deutsche Bank sont sous-capitalisées

Fonds propres sur total du bilan (en %)

Un simple indicateur montre que de nombreuses banques sont faiblement capitalisées. © Graphique: Christof Leisinger

L'une d'entre elles, l'UBS, a dû être sauvée par les contribuables dans le cadre de la grande crise financière en raison de spéculations erronées sur les titres hypothécaires américains. L'autre, Crédit Suisse, a récemment été poussée dans les bras de l'UBS, qui a été renflouée grâce à d'énormes garanties publiques, après des années de mauvaise gestion massive.

Dans les deux cas, les établissements financiers auraient fait faillite sans le soutien des pouvoirs publics car, après des erreurs de négligence, voire délibérées, commises par des dirigeants hautement rémunérés, ils disposaient, dans des phases critiques, de trop peu de fonds propres et de liquidités pour faire face financièrement à des chocs externes négatifs ou à des scandales.

La direction de Credit Suisse avait même délibérément sapé les fondements de l'établissement: cela se voit dans le fait que, à partir de 2015, les hypothèques suisses ont dû servir de garantie pour des crédits. Ceux-ci étaient nécessaires pour verser des primes élevées à la direction et des dividendes aux actionnaires malgré des résultats notoirement médiocres. Après la faillite, les dirigeants de l'époque ont même pu s'enfuir sans être inquiétés avec leurs salaires et leurs primes «durement gagnés» qui se chiffraient en millions.

Eviter à tout prix une nouvelle catastrophe

Dès lors, selon la volonté du Conseil fédéral, il est temps de prendre des mesures destinées à éviter de telles situations. À cette fin, il a adopté «un ensemble complet de mesures» (voir ci-dessous) visant à garantir qu’à l'avenir les établissements financiers suisses ne soient plus aussi rapidement affaiblis par une mauvaise gestion délibérée, les crises ou les scandales. Et si cela devait tout de même arriver, de s’assurer qu’il soit plus aisé de les renflouer.

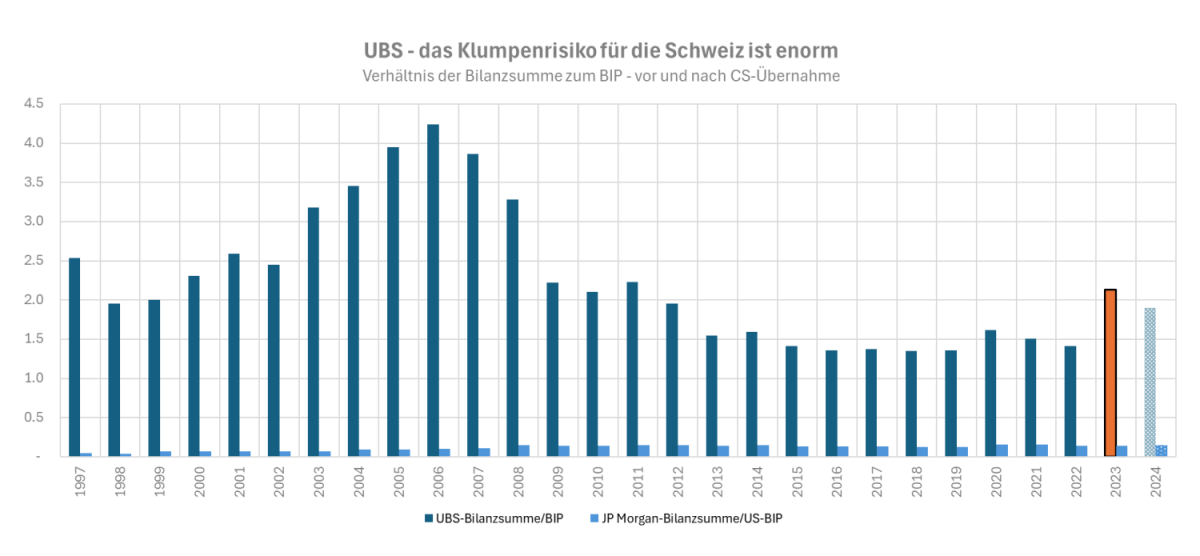

Cela vaut en particulier pour l'UBS. Le leader du marché bancaire suisse est en effet, depuis son rachat de Credit Suisse, une banque à haut risque, son bilan total étant d’environ deux tiers plus élevé que le produit intérieur brut du pays. Si la grande banque se retrouvait en difficulté, par exemple en raison de problèmes liés à l'énorme volume de produits dérivés dans son bilan ou à d'autres imprévus, son sauvetage pourrait alors s'avérer extrêmement compliqué.

UBS le risque de concentration pour la Suisse est énorme

Rapport entre le total du bilan et le PIB - avant et après l'acquisition du CS

Le total du bilan d'UBS est plus de deux fois supérieur à la performance économique de la Suisse. Ce rapport est gigantesque comparé à celui de la grande banque américaine JP Morgan. © Christof Leisinger

Il est dès lors surprenant que le Conseil fédéral, conformément à son projet, ne souhaite pas imposer à l'UBS d'augmenter de façon générale son ratio de fonds propres. A la place, il souhaite l'obliger à doter ses filiales étrangères de 100 % de fonds propres au lieu de 60 % actuellement. Ce qui, selon une première réaction de l'UBS, représentera un besoin en capitaux supplémentaires d'au moins 20 milliards de francs, après prise en compte d'une réduction de capital déjà décidée à l'étranger. Si cela peut sembler beaucoup, ce n'est en réalité que la moitié de ce qui serait nécessaire pour ramener le ratio non pondéré des fonds propres par rapport au total du bilan au niveau de son concurrent américain JP Morgan – qui en dispose lui-même de trop peu.

Une décision qui permet à l’UBS de gagner du temps

Par ailleurs, le Conseil fédéral aurait pu introduire immédiatement les nouvelles exigences imposées à l'UBS par le biais d'une ordonnance et fixer une période transitoire. Mais le Conseil fédéral a préféré suivre Karin Keller-Sutter et laisser le Parlement décider. Ce qui nécessitera un délai de consultation, un projet de loi concret, un processus parlementaire et, finalement, peut-être même une votation populaire.

De quoi faire gagner quelques années à l'UBS puisque l’entrée en vigueur de la loi ne sera dès lors possible qu'à partir de 2028 au plus tôt. D'ici là, les lobbyistes de la grande banque auront le temps d'édulcorer la version finale en leur faveur. Sans parler du fait qu’une nouvelle période transitoire d'au moins six à huit ans est prévue. La ministre des Finances met actuellement en garde contre les risques géopolitiques et économiques, mais aux yeux des critiques, elle laisse néanmoins la direction d'UBS gagner du temps sans entrave.

Ce qui n’empêche pas UBS de réagir avec obstination. Les mesures présentées en matière de capital sont «extrêmes, disproportionnées et non coordonnées au niveau international», ont déclaré avec combativité le président du conseil d'administration Colm Kelleher et le PDG Sergio Ermotti dans une note interne adressée aux employés. Ils affirment que si ces mesures étaient pleinement mises en œuvre, elles compromettraient la compétitivité mondiale d'UBS et nuiraient au secteur financier suisse ainsi qu’à l'ensemble de l'économie du pays. «Nous continuerons à défendre les valeurs que notre entreprise incarne et les avantages que nous offrons à de nombreuses personnes», précisent-ils.

Certains commentateurs libéraux, dans la presse notamment, vont jusqu'à déclarer que les Suisses sont des «peureux satisfaits d'eux-mêmes» et que l'UBS, seule grande banque restante dans le pays, serait alors poussée à «expier» en étant désavantagée face à ses concurrents new-yorkais ou londoniens. Selon eux, l’UBS deviendrait une cible de rachat et se verrait dans l’obligation de déplacer son siège social à l'étranger. Ils reprennent ainsi naïvement et en toute bonne foi le discours que leur sert le lobby bancaire.

L'action de l'UBS au même niveau que ses homologues européennes

Evolution indexée du cours en pourcentage

Les actions des banques européennes ont rattrapé UBS. © Christof Leisinger

20 milliards, une bagatelle pour l'UBS

Pourtant, 20 milliards de francs répartis sur dix ans, c'est autant dire une bagatelle pour une banque dont les programmes de rachat d'actions pour l'année 2025 représentent un volume total de 3,5 milliards de dollars et qui a versé pour l'exercice écoulé plus de trois milliards de dollars de dividendes ainsi qu'une prime collective de 4,7 milliards.

Sans oublier que si ces versements sont possibles, c’est notamment parce que, dans la pratique, UBS ne paie pratiquement rien pour la garantie implicite de l'État qui, selon une analyse des économistes Cyril Monnet, Dirk Niepelt et Remo Taudien, représente une contre-valeur annuelle d'environ trois milliards de dollars. Selon d'autres estimations, ces sommes seraient même nettement plus élevées.

Et si les banques assumaient elles-mêmes les risques?

Dans les faits, l'État subventionne les primes et les revenus des actionnaires d'UBS. Qui s'étonnera dès lors que, après les faillites et les difficultés de ces dernières années dans le secteur financier, l'État devienne – idéalement le plus rapidement possible – plus restrictif? Pourtant, selon Urs Müller, professeur émérite d'économie à Bâle, la solution la plus élégante, du moins en théorie, serait que les banquiers prennent leurs responsabilités et renoncent de leur propre chef à la garantie de l'État plutôt que de se plaindre de la réglementation croissante.

Ermotti & Co. pourraient alors enfin se débarrasser du fardeau réglementaire et assumer pleinement tous les risques qu'ils souhaitent tant prendre. On verrait ainsi s'ils sont vraiment capables de rivaliser avec les géants bancaires américains. Et c’est le marché qui déciderait, de manière libérale, si les dirigeants bancaires méritent les bonus auxquels ils prétendent et si les fonds propres sont réellement trop chers – diverses études réfutant cette thèse.

A l'heure actuelle toutefois, le capitalisme libéral échoue de plus en plus souvent dans la pratique, ses représentants ne sachant plus ce qu'il est réellement. Comme l'a déclaré Karin Keller-Sutter lors de la présentation des dernières décisions stratégiques du Conseil fédéral: «On ne peut pas réglementer la décence.»

Aperçu des principales mesures du Conseil fédéral concernant les banques

Exigences de fonds propres plus strictes pour l'UBS

À l'avenir, UBS devra doter ses filiales étrangères à 100 % de fonds propres de base durs. Jusqu'à présent, cette valeur était d'environ 60 %. Cela signifie que la banque doit constituer jusqu'à 26 milliards de dollars américains de fonds propres supplémentaires. UBS bénéficie d'une période transitoire de six à huit ans pour la mise en œuvre, qui devrait être achevée au plus tôt en 2028.

Exigences de liquidité plus élevées

À l'avenir, les banques d'importance systémique devront satisfaire à des exigences minimales plus strictes en matière de liquidité. Elles doivent se préparer à pouvoir obtenir rapidement des liquidités auprès de la Banque nationale suisse (BNS) ou d'autres banques centrales en cas de crise. À cette fin, des dispositions contractuelles avec les clients doivent permettre aux crédits accordés de servir de garantie en cas d'urgence.

Compétences renforcées pour l'Autorité fédérale de surveillance des marchés financiers (FINMA)

La FINMA se voit dotée de nouveaux instruments et compétences afin de pouvoir intervenir plus tôt et plus efficacement. À l'avenir, elle pourra également infliger des amendes aux banques qui enfreignent les obligations qui leur sont imposées.

Responsabilités plus claires au sein de la direction

À l'avenir, les banques devront consigner par écrit quels managers sont responsables de quelles décisions (régime des cadres supérieurs). En cas de faute, les primes peuvent être réduites ou réclamées, et dans les cas extrêmes, une interdiction d'exercer peut être prononcée. Toutefois, il n'est pas prévu d'interdire les primes pour les cadres supérieurs.

Amélioration des plans de crise et de liquidation

Les plans de stabilisation et de liquidation des banques seront renforcés. La FINMA pourra ordonner que les lacunes de ces plans soient comblées. L'institution constate encore des déficits considérables en matière de faisabilité et de capacité à procéder à une liquidation sans pertes en cas de crise.

Extension de l'approvisionnement en liquidités

L'introduction d'un «filet de sécurité public» pour les banques d'importance systémique vise à garantir l'approvisionnement en liquidités en cas de crise et à combler les lacunes existantes dans le dispositif de sécurité. Dans les cas extrêmes, la Banque nationale accorde un prêt spécial garanti par la Confédération. Contrairement à la garantie d'État classique, des conditions plus strictes et un privilège de faillite de la Banque nationale sont prévus.

VOS RÉACTIONS SUR LE SUJET

3 Commentaires

@Claudy 13.06.2025 | 10h07

«article intéressant. je ne savais pas que notre Etat subventionnait UBS. je trouve cela malsain. pourquoi UBS n'assume-t-elle pas ses risques comme toute entreprise ?»

@Latombe 13.06.2025 | 11h12

«Une grande banque, que dis-je un mammouth de la finance, joue la transparence qui l'arrange.

KKS et le Conseil fédéral n'y voient pas plus clair et posent des conditions symboliques avec un délai qui permet tous les écarts.

Bref le système est sous contrôle, mais du monde financier pas du CF, tout le reste n'est que gesticulations pour rassurer le bon peuple.

Attention!»

@caroline k. 23.06.2025 | 07h37

«Je vous conseille de lire 2008 de Pierre Jovanovic, tout y est dit sur les banques et le hold-up associé (Crédit Suisse y est notamment mentionné).

Ce livre, qui aurait pu ne pas paraître si la rafle à l'encontre de son auteur avait réussi, est passionnant et très bien documenté !»